Professionelle Bankenkommunikation: Von entscheidender Bedeutung nicht nur in Krisenzeiten

![]()

In den meisten Branchen und Unternehmen hat das Corona-Virus in kürzester Zeit zu deutlichen Umsatzrückgängen geführt – sei es durch eine einbrechende Nachfrage oder unterbrochene Lieferketten. Für viele Unternehmer geht es plötzlich um das wirtschaftliche Überleben – die Sicherung des Liquiditätsbedarfs beziehungsweise die Herausforderung, kurzfristig Liquiditätslücken zu schließen. Hier sind Banken für viele Unternehmer die wichtigsten Ansprechpartner. Dies gilt umso mehr, als auch Anträge auf öffentliche Förderprogramme (Kredite / Bürgschaften) über die Hausbank geprüft und positiv beschieden werden müssen. Damit sind Förderprogramme eingeschlossen, die der Staat zur Stützung der Wirtschaft bei coronabedingten Liquiditätslücken geschaffen hat.

Vor diesem Hintergrund können gute (Haus-)Bankbeziehungen entscheidend für das wirtschaftliche Überleben werden.

Betrachten Sie Banken als Partner – in guten wie in schlechten Zeiten

In der Presse liest man vielfach von Unternehmen, die angesichts eines akuten Liquiditätsbedarfs den schleppenden Bewertungs- und Entscheidungsprozess in den Banken beklagen - auch bei (Neu-)Krediten, die durch eine staatliche Haftungsfreistellung besichert sind. Hierzu ist grundsätzlich anzumerken, dass die Finanzkrise seit 2008 zu einer Verschärfung der Bankenregulierung geführt hat (insbesondere die sogenannten Basel III Auflagen) – mit der Folge einer Anpassung bankinterner Prozesse und hieraus verschärfter Kreditprüfungen, um das Risiko von Kreditausfällen und Haftungsansprüchen (zum Beispiel hinsichtlich der Beihilfe zur Insolvenzverschleppung) für die Bank zu minimieren.

Dementsprechend prüfen Banken genau, ob bestehende Kreditlinien in einer Krisensituation verlängert beziehungsweise aufrechterhalten oder Tilgungsaussetzungen zur Erweiterung des Liquiditätsspielraums genehmigt werden. Bei Verletzung kreditvertraglicher Vereinbarungen können Kreditlinien nämlich von Bankenseite kurzfristig gekündigt werden – auch wenn das die unmittelbare Zahlungsunfähigkeit und Insolvenzantragspflicht zur Folge haben kann. Kündigungsanlass kann zum Beispiel die Nichteinhaltung von Kredit-Covenants durch den Unternehmer sein. Solche vertraglichen Nebenabreden sind in der Regel Kennzahlen, wie Mindestgrößen bei Eigenkapitalquote, Zinsdeckungsgrad (Interest Coverage) oder Schuldendienstdeckungsgrad (Debt Service Coverage) aber auch Berichtspflichten. Erst im nächsten Schritt erfolgt die Prüfung hinsichtlich der Bereitstellung zusätzlicher Mittel durch die Bank. Hilfreich ist für diesen Fall, wenn Sie als Unternehmer zusätzliche Kreditsicherheiten anbieten können.

Wohl dem, der bei dieser Ausgangslage bereits in guten Zeiten aktiv eine vorausschauende, kontinuierliche, offene und partnerschaftliche Kommunikation mit seiner Bank – idealerweise auch mit mehreren Banken zum Rückgriff auf Alternativen und zur Risikoteilung – betrieben hat, das heißt seinen Bankberater laufend über die wirtschaftliche Situation des Unternehmens und die Pläne für die Zukunft informiert hat.

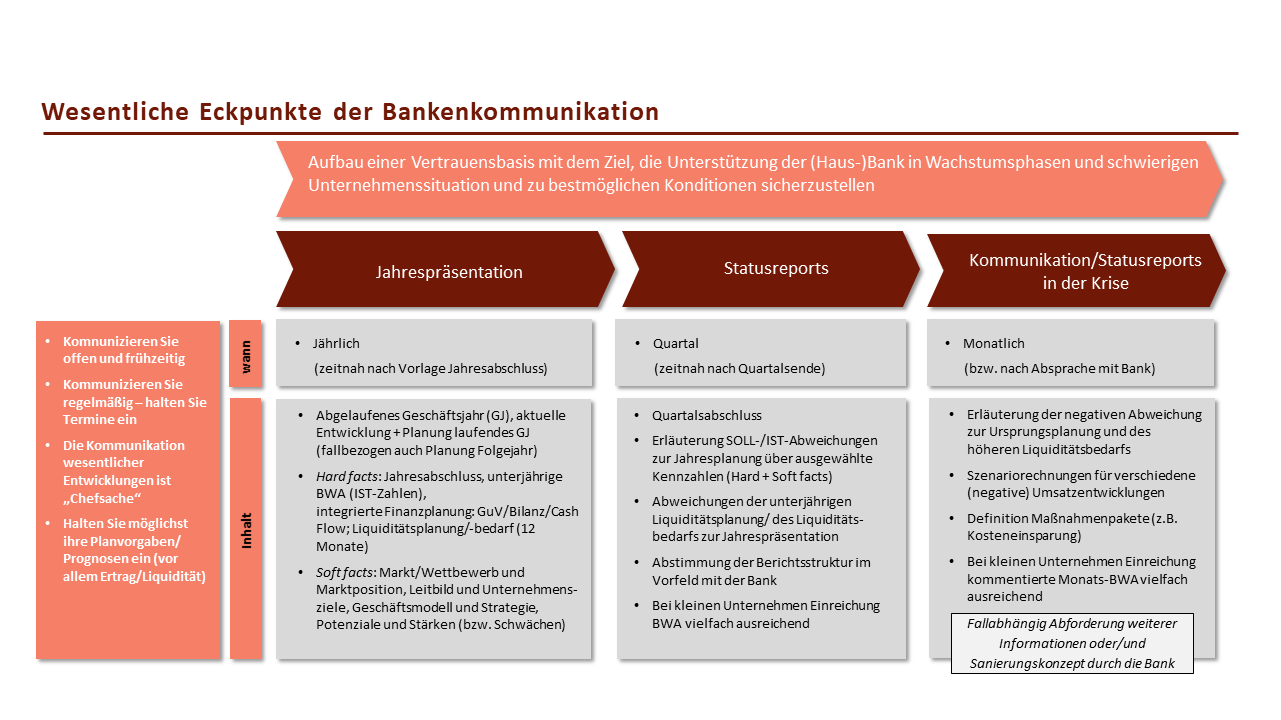

Informieren Sie Ihre Bank laufend und frühzeitig – Überraschungen belasten das Bankverhältnis

Eine jährliche, umfassende Jahrespräsentation bildet die Grundlage der laufenden Kommunikation mit der Hausbank. Sie ist „Chefsache“ und sollte möglichst frühzeitig nach Vorlage des endgültigen Jahresabschlusses für das zurückliegende Geschäftsjahr durch den Unternehmer bzw. das Top-Management persönlich erfolgen. Im Rahmen eines solchen Bilanzgesprächs sollten auch die aktuellen Geschäftszahlen (zum Beispiel letzte BWA) nicht fehlen.

Die Präsentation sollte professionell gestaltet sein, klar strukturiert und neben den „harten Zahlen“ auch wesentliche Softfacts aufzeigen. Dies umfasst den Markt und Wettbewerb bzw. die Marktposition ebenso wie das Leitbild und die hieraus abgeleiteten Unternehmensziele, das Geschäftsmodell sowie die Strategie. Legen Sie neben bestehenden Entwicklungspotenzialen und etwaigen Alleinstellungsmerkmalen zudem auch kritische Themen wie Abhängigkeiten von Kunden oder Lieferanten offen dar.

Die Gesamtheit der externen und internen Rahmenbedingungen, Stärken, Potenziale und Risiken sollte sich nachfolgend in den „harten Zahlen“ wiederfinden: der Erfolgsentwicklung im abgelaufenen Geschäftsjahr (Jahresabschluss) sowie unterjährig im laufenden Geschäftsjahr (BWA). Eine integrierte Jahresplanung von GuV, Bilanz und Cash Flow für mindestens das laufende und folgende Geschäftsjahr – die aus der Strategie abgeleitete Maßnahmenpakete (zum Beispiel Kosteneinsparungen; Forderungsverkauf) berücksichtigt, schließt daran an. Der Liquiditätsbedarf, der sich schlüssig aus den genannten IST- und Planzahlen ableitet, rundet den „Zahlenteil“ ab. Dokumentieren sie in diesem Zusammenhang auch die (erwartete) quartals- beziehungsweise monatliche Liquiditätsentwicklung. Dies ermöglicht die periodengerechte Abbildung unterjähriger Bedarfsspitzen unter Berücksichtigung saisonaler Schwankungen im Geschäftsverlauf sowie geplanter Investitionen und deren Finanzierung.

Eine professionelle Finanzkommunikation beeinflusst das bankinterne Rating

Eine in dieser Form professionell strukturierte und durch Unternehmer bzw. Top-Management vorgestellte Jahrespräsentation wird dazu beitragen, das bankinterne Rating für Ihr Unternehmen positiv zu beeinflussen, da es nicht zuletzt die Kompetenzen des Unternehmens berücksichtigt.

Das Rating spiegelt weitgehend mathematisiert Kreditausfallwahrscheinlichkeiten wider. Dabei fließen hard facts (IST-/Planzahlen, Kennzahlen) als auch soft facts (zum Beispiel Managementqualität, regelmäßiges Reporting) in die Bewertung ein. Aus dem Rating ergeben sich dann Handlungsvorgaben für den Firmenkundenbetreuer – von der Kreditvergabe blanko mit „Top“-Konditionen bei „gutem“ Rating bis zur Kreditkündigung bei schlechter Krediteinstufung. Eine positive Ratingnote verbessert also in hohem Maße Ihre Verhandlungsposition gegenüber der Bank.

Zu berücksichtigen ist die unterschiedliche Gewichtung der einzelnen (Risiko-)Faktoren, die das Rating beeinflussen. So kann es selbst für gut aufgestellte Unternehmen mit überdurchschnittlicher finanzieller Performance eine Herausforderung darstellen, erforderliche Kreditmittel überhaupt beziehungsweise zu zufriedenstellenden Konditionen zu erhalten, wenn die Branche bankenseitig kritisch bewertet wird (aktuell zum Beispiel Textileinzelhandel oder Gastronomie).

Informieren Sie regelmäßig: Erstellen Sie periodisch Statusreports

Eine professionelle Jahrespräsentation reicht als Kommunikationsinstrument nicht aus. Informieren Sie die Bank regelmäßig über den Geschäftsverlauf und erläutern Sie Abweichungen zur Erfolgsplanung und etwaige Veränderungen im (unterjährigen) Liquiditätsbedarf. Entsprechende Statusreports sollten in der Regel quartalsmäßig erfolgen. Es empfiehlt sich, für den Bankenreport eine Berichtsstruktur in Abstimmung mit der Bank festzulegen, die komprimiert über ausgewählte Kennzahlen die Erfolgs- und Liquiditätsentwicklung darstellt, SOLL-/IST-Abweichungen thematisiert und regelmäßig kommentiert. Idealerweise leiten sich diese Informationen aus dem bereits implementierten Unternehmensreporting ab. Die Struktur sollte grundsätzlich im Zeitablauf beibehalten werden – was sinnvolle Anpassungen, zum Beispiel hinsichtlich einzelner Kennzahlen, nicht ausschließt. Es empfiehlt sich aber, dies mit der Bank zuvor abzustimmen. Anlassbezogen (zum Beispiel bei Investitionen oder wesentlichen Abweichungen von der Ursprungsplanung) sollten weitere Berichtsteile ergänzt werden. Bei kleineren Unternehmen reicht von Bankenseite in Abhängigkeit des Kreditengagements und des bestehenden Ratings oftmals die Einreichung der monatlichen BWA als Statusreport – ergänzt um Kommentierungen zur Entwicklung.

Achten Sie darauf, als zuverlässiger Partner zugesagte Termine für die Einreichung der Reports und sonstiger angeforderter Unterlagen bei Ihrer Bank einzuhalten! Für die Bereiche Controlling beziehungsweise Reporting in Ihrem Unternehmen sollten die Bankreports regelmäßige, terminlich fixierte und obligatorische Berichtsanforderungen darstellen.

Angemerkt sei an dieser Stelle, dass es angesichts der Bedeutung einer professionell gestalteten Bankenpräsentation und entsprechender Statusreports als Kontrollinstrument zum SOLL-/IST-Abgleich sowie für die Kreditentscheidung der Bank sinnvoll sein kann, bei der inhaltlichen und formalen Strukturierung auf in der Finanzkommunikation erfahrene Berater zurückzugreifen. Der Berater kennt die Anforderungen der Banken und wird mit Blick auf die Verfügbarkeit, die erforderlichen Informationen und Kennzahlen und letztlich auch das bestehende Unternehmensreporting und Controlling des Unternehmens auf den Prüfstand stellen. Hierdurch erfährt der Unternehmer auch Empfehlungen für eine Optimierung seiner internen Berichtsstrukturen.

Kommunikation in der (Corona-)Krise: Informieren Sie frühzeitig und häufiger

In der Krise muss es Ziel sein, die kreditgebenden Banken davon zu überzeugen, dass die Krise durch den Unternehmer gemeistert werden kann und bereits bestehende als auch zusätzliche Kreditmittel nach der Krise getilgt werden können.

Hatten Sie bereits eine offene und regelmäßige Kommunikation mit Ihrer Hausbank etabliert, so können Sie in einer Krise – in vielen Fällen derzeit verursacht durch die Covid-19-Pandemie - auf einer bestehenden Vertrauensbasis aufbauen. Die Kontaktfrequenz sollte allerdings im Krisenfall intensiviert und um einen monatlichen Statusreport erweitert werden. Informieren Sie die Bank frühzeitig – Schnelligkeit geht vor Perfektion - und klar strukturiert

- über eine negative Umsatz- und Ergebnisentwicklung und einen krisenbedingt erwarteten höheren Liquiditätsbedarf als zunächst im Rahmen der Jahresplanung dargestellt

- sowie die geplante Finanzierung einschließlich des Tilgungszeitraums für die beantragten Kreditmittel, wenn die Krise vorbei ist.

- Das heißt dokumentieren Sie Ihre nachhaltige Kapitaldienstfähigkeit.

Gerade bei externen Schocks wie der Covid-19-Pandemie, bei denen die weitere Entwicklung dynamisch und nur schwer prognostiziert werden kann, sollten Sie im Rahmen der Planung Szenariorechnungen für unterschiedliche (negative) Umsatzentwicklungen aufstellen und entsprechende Maßnahmenpakete definieren (zum Beispiel Kosteneinsparungen, Verlängerung Zahlungsziele, aber auch Anpassung der Lieferketten), um die Umsatz- und Liquiditätssituation zu stabilisieren. Dabei gilt es aufzuzeigen, dass Ihr Unternehmen auch in einem worst-case-Szenario noch überlebensfähig ist. Positiv wird von Bankenseite vermerkt, wenn eine Umsetzung definierter Maßnahmen bereits initiiert worden ist – im Idealfall gibt es bereits erste Erfolge.

Grundsätzlich sollten die erstellten Planszenarien einem konservativem Grundansatz folgen, um spätere Planabweichungen zu vermeiden. Kommt es dennoch zu einem planseitig nicht gedeckten Liquiditätsbedarf, so sollte der Bankberater hierüber frühzeitig informiert werden. Vermeiden Sie unbedingt unabgesprochene Überziehungen der eingeräumten Kreditlinie - diese beschädigen das Vertrauensverhältnis massiv und lösen in der Regel in hohem Maße zusätzlichen Erläuterungs- und Kommentierungsbedarf von Bankenseite aus.

Banken wollen sich absichern: bereiten Sie sich in der Krise auf zusätzliche Informationsanforderungen vor

Aufgrund der in den letzten Jahren deutlich verschärften Bankenregulierung steht bei den Instituten bei der Bewertung von Kreditengagements neben der Reduzierung der Kreditausfallrisiken auch die Minimierung von Haftungsrisiken (zum Beispiel hinsichtlich der Beihilfe zur Insolvenzverschleppung oder sittenwidrigen Schädigung anderer Gläubiger) im Fokus. Vor diesem Hintergrund halten Banken Spezialabteilungen mit Sanierungsspezialisten vor, an die eine Betreuung im Krisenfall oftmals abgegeben wird. Bereiten Sie sich darauf vor, als Voraussetzung für die Bereitstellung zusätzlicher Mittel durch die Bank ein durch externe Berater zu erstellendes Sanierungskonzept vorlegen zu müssen, eingebettet in ein (Sanierungs-)Gutachten. Die geeigneten Berater werden zumeist von Bankenseite vorgeschlagen. Kosten, die das Unternehmen in schwieriger Zeit zusätzlich belasten und nicht zuletzt in der Liquiditätsplanung zu berücksichtigen sind. Das Gutachten muss dem Unternehmen eine positive Fortführungsprognose und das damit verbundene Sanierungskonzept die Sanierungsfähigkeit bescheinigen. Bis zur Vorlage des Gutachtens gewährt die Bank zur Liquiditätssicherung auf Basis eines Liquiditätsplans zumeist einen auf bis zu 3 Monate befristeten Überbrückungskredit.

Abschließend ist anzumerken, dass die genannten Kommunikationsempfehlungen und -inhalte, obwohl zunächst auf Banken als Adressaten abgestellt, in wesentlichen Teilen auch für alle weiteren externen Kapitalgeber Anwendung finden sollten. So werden zum Beispiel Jahrespräsentationen und/oder periodische Statusreports in der Regel nicht nur von Banken, sondern angepasst auf die Bedürfnisse der Zielgruppe vielfach auch von Kreditversicherern, Anleihegläubigern oder Ratingagenturen erwartet.